Financiar la vuelta al cole

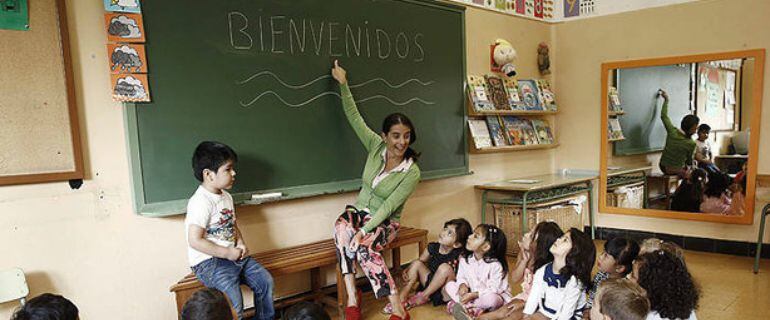

El mes de septiembre presenta un gran gasto para las familias. / EFE

Madrid

La vuelta al cole implica para las familias una ristra de gastos relacionados con los más pequeños de la casa, pero también para los mayores. Libros, prendas de vestir, maletas, material escolar, equipos electrónicos, cuotas de los colegios, gastos de la universidad, comedor, etcétera, etcétera.

Para enfrentar la cuesta de septiembre, la de enero y cualquier otro momento del año en el que los gastos se disparan, como el mes en que nos viene el recibo del seguro del coche o del hogar, además de buscar la mejor relación calidad-precio, hay que tener un buen presupuesto y actualizarlo periódicamente.

Es decir, calcular todos los gastos e ingresos de todo el año y repartirlos por meses. Si hay algún mes que los gastos superan los ingresos, lo ideal es ahorrar en los meses precedentes para, llegado el día, tener dinero para hacerle frente. Además, tendríamos que tener dinero ahorrado disponible todo el año, para poder hacer frente a gastos imprevistos no presupuestados. Hasta aquí lo que recomiendan los "expertos"; sin embargo, hay muchas familias que no pueden tener un colchón de 5.000 euros o más (depende de cada familia), en una cuenta remunerada, para hacer frente a imprevistos. Y muchas se ven seriamente comprometidas cuando hay gastos adicionales, por muy presupuestados que los tengan.

Es cuando surgen desfases entre los ingresos y los gastos que la familia se plantea solicitar dinero a crédito. Antes de analizar las diferentes opciones del mercado de crédito, una puntualización: el crédito tiene sentido un año que nos ha sido imposible equilibrar ingresos y gastos, pero es una situación que debe ser corregida. Los créditos no son una herramienta para llegar a fin de mes de forma sistemática, ya que el resultado es empeorar aún más las finanzas familiares.

Dinero a crédito: alternativas

El préstamo personal, si el desfase supera los miles de euros, sería la primera opción a tener en cuenta. Es la financiación que mayor plazo nos permite (y por tanto reduce las cuotas mensuales) a tipos más competitivos, en general. Si hemos sido muy previsores, ya habremos elegido un banco con buenas ofertas de crédito para los clientes que tienen domiciliada su nómina. Deberíamos haber buscado con antelación una cuenta con ventajas por domiciliar nuestros ingresos mensuales y ofertas de anticipos de nómina o préstamos nómina. Los anticipos de nómina se conceden rápidamente y suelen limitar el importe según el importe de la nómina (de 3 a 5 mensualidades, según ofertas). Igualmente, exigen cierta antigüedad con la nómina domiciliada y los plazos de devolución suelen ser no muy largos (de 6 meses a 2 años). Los préstamos nómina son préstamos normales con ciertas ventajas, normalmente menores tipos de interés.

Los créditos rápidos, concedidos por entidades de crédito supervisadas por el Banco de España, son otra opción a tener en cuenta. Si necesitamos dinero para un imprevisto (normalmente de menos de 3.000 euros), en general son créditos caros, pero de aprobación muy ágil. Para gastos más importantes, como amueblar la cocina, hay créditos rápidos muy competitivos, cuyas condiciones incluso mejoran los préstamos tradicionales.