De los riesgos controlados... al riesgo de descenso

Peter Lim prioriza los recortes y la desinversión, reduciendo gastos en el coste de plantilla y vendiendo a buena parte del pasillo de seguridad campeón de Copa en 2018

Son solo dos años... pero parece que han pasado dos vidas. / cadenaser.com

Valencia

Tampoco hacía falta cursar un Master de Estrategia Empresarial en Harvard para intuir lo que iba a suceder después del último mercado de fichajes. Los clubes serios, gestionados con eficacia, con una dirección deportiva tan numerosa como estructurada, suelen acusar notablemente procesos en los que se prioriza lo económico a lo futbolístico. En el Valencia, que ni está gestionado con eficacia ni tiene una dirección deportiva estructurada y/o numerosa, solo podía pasar lo que ha pasado: un desastre. Una plantilla sin un recambio natural para Garay, Parejo ni Rodrigo. Sin un mediocentro defensivo de jerarquía. Sin un lateral derecho puro y de primer nivel. Ni ha habido planificación ni la habrá. Las últimas declaraciones de Anil Murthy -en el extranjero, siempre en el extranjero- así lo atestiguan. Él hubiera vendido más jugadores. Ellos ya no van a dejar que nadie tome decisiones porque han puesto 200 millones de euros. Chimpún. Es lo que hay.

Peter Lim y Meriton se han metido de lleno en un círculo vicioso del que les va a ser muy difícil salir. En la actualidad, el club no genera ingresos suficientes para mantener un coste de plantilla que permita al equipo ser competitivo. Pero con el plantel actual va a ser IMPOSIBLE que el Valencia se meta en Champions a corto plazo. Es la pescadilla que se muerde la cola. Todo ello aderezado con la carencia de un gestor deportivo de máximo nivel como era Mateu Alemany. Ese es el drama.

Sin haber proporcionado todavía una sola explicación verosímil, Lim y Murthy prescindieron de uno de los mejores ejecutivos que ha pasado por Mestalla en décadas. Ahora mismo no hay plan. La hoja de ruta pasa por vender todo lo que sea posible para generar ingresos y perseguir el equilibrio financiero. Mucho peor que en la época de Manolo Llorente. En aquel tiempo, conviene ponerlo en valor, la entidad estaba dirigida por profesionales. Y el Valencia -dato clave- elegía qué y cuándo vender en la mayoría de los mercados. Esas plantillas perdían efectivos todos los veranos y eso no impedía al equipo acabar en tercera posición tres años consecutivos. Con Anil Murthy al frente, los traspasos dependen única y exclusivamente de las fluctuaciones del mercado. Si hay ofertas y el dinero circula, la SAD seguirá desprendiéndose de futbolistas. Porque esa es la única premisa. Liberar masa salarial, generar ingresos para que el máximo accionista no tenga que aportar más capital. El fútbol es secundario.

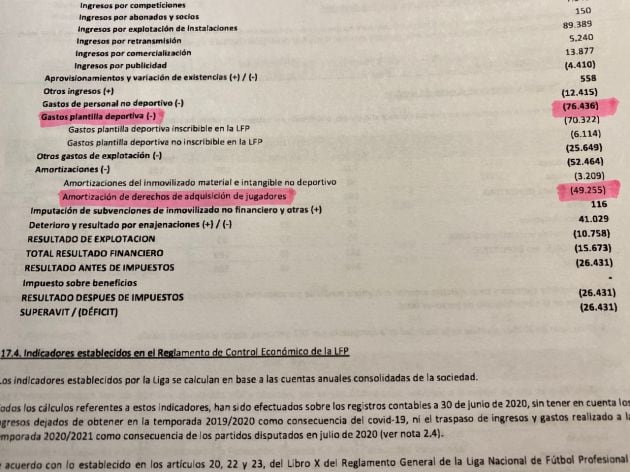

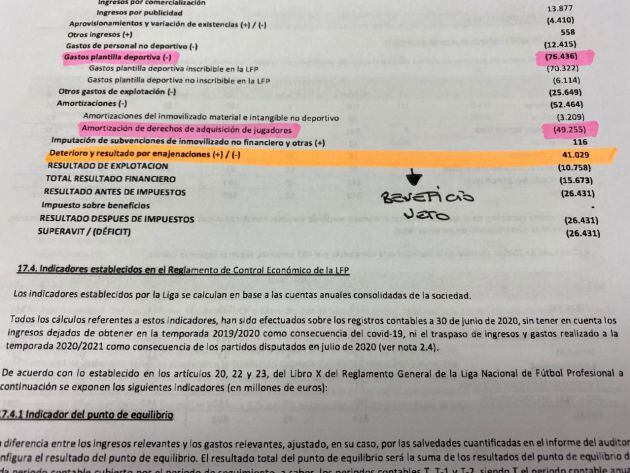

La realidad es que el escenario de partida en la 20/21 no es nuevo. El Valencia está habituado a costes de plantilla y gastos anuales superiores a la capacidad de generar ingresos. Por eso meterse en Champions League siempre ha sido una obligación. Por eso incluso estando entre los grandes de Europa había años que no quedaba otro remedio que desprenderse de jugadores referencia. El presupuesto para la próxima temporada cumple con esa tendencia: 118'9 millones previstos en ingresos contra los 125'6 (salarios 76'4 + amortizaciones 49'2) que supone la plantilla deportiva. Más el resto de gastos estructurales que genera la empresa.

Salarios y amortizaciones plantilla 2020-2021 / VCF

Salarios y amortizaciones plantilla 2020-2021 / VCF

El problema es que el Valencia ya no tiene en nómina a jugadores como Aimar, Albelda, Baraja, Villa, David Silva, Parejo o Rodrigo, con los que era más o menos factible conseguir el objetivo de meterse en Liga de Campeones. Las estrellas con las que hacer negocio se van acabando. Y pese al empobrecimiento cualitativo del plantel en el último mercado, la masa salarial del primer equipo y las amortizaciones pendientes siguen bastante por encima de los ingresos previstos para el próximo ejercicio.

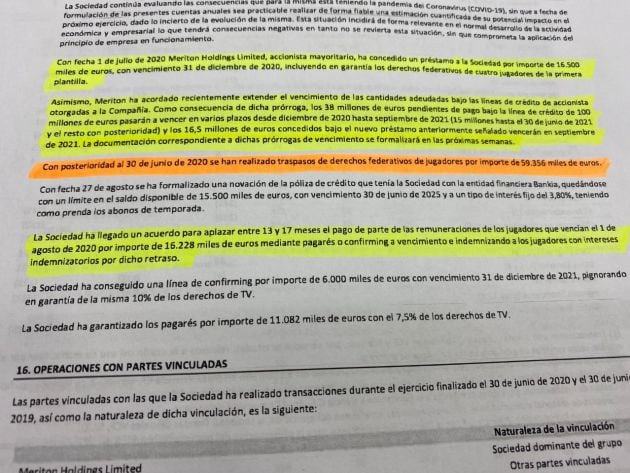

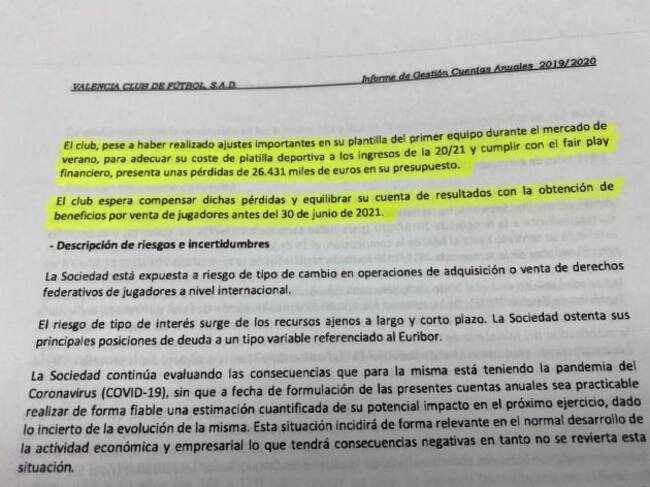

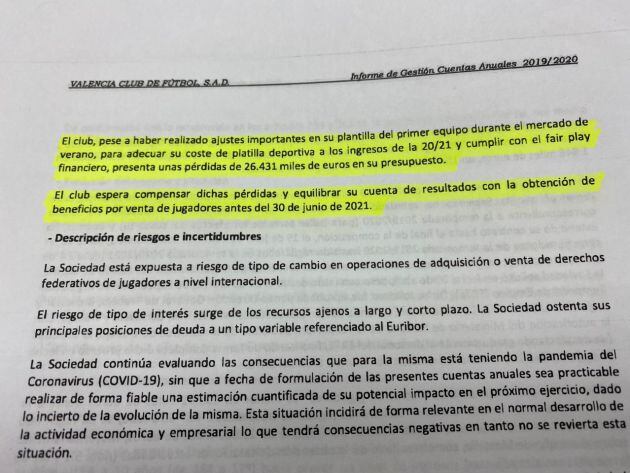

Por eso el Valencia avisa en sus cuentas anuales. A pesar de haber realizado ventas por valor de 59'3 millones de euros después del 30 de junio de 2020, la SAD tiene previsto realizar más traspasos para enjugar los 26'4 millones que estima perder a la conclusión del actual ejercicio.

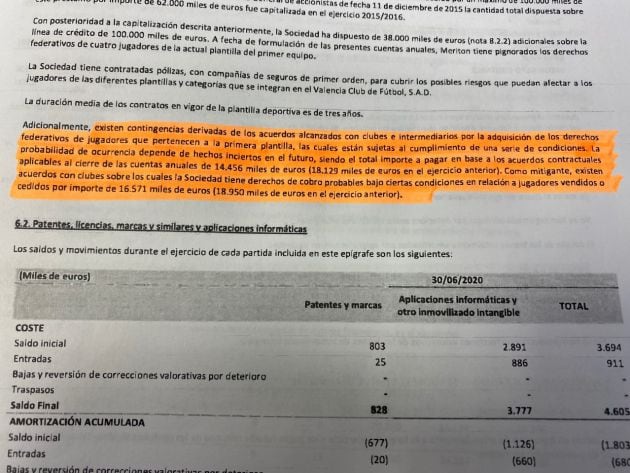

En naranja, ventas por valor de 59'3 millones después del 30 de junio / VCF

En naranja, ventas por valor de 59'3 millones después del 30 de junio / VCF

Venta de jugadores para equilibrar pérdidas. / VCF

Venta de jugadores para equilibrar pérdidas. / VCF

Pensando en esas ventas que Meriton tiene decidido hacer a muy corto plazo, las joyas de la corona se van acabando. La Cadena SER ya informaba el pasado 17 de noviembre al respecto de las amortizaciones pendientes de futbolistas como Cillessen, Guedes y Maxi Gómez. Esta situación coloca a jugadores como Gayà y Carlos Soler, con mercado y, lo más importante para Peter Lim, todo el beneficio neto disponible, en serio peligro de salida durante los próximos plazos destinados a fichajes.

Además de las ventas por valor de 59'3 millones después del 30 de junio de 2020, el Valencia reconoce en la página 23 de sus cuentas anuales (punto 6.1, derechos de adquisición de jugadores y otro inmovilizado intangible) la posibilidad de recaudar 16'5 millones de euros por bonus en operaciones de traspaso de futbolistas. Las cifras oficiales que detalla el auditor no coinciden con el importe de las cláusulas opcionales deslizadas por el club en las salidas de Ferran (23+12), Rodrigo (30+10) o Kondogbia (10+2). Sin contar los bonus de Parejo en La Cerámica, siempre según los importes que Murthy ha filtrado, ya nos iríamos a 24. El desajuste con los 16'5 es notable. Una de dos, o el dinero negociado en variables era inferior o la auditoría no ha aceptado como bonus "factibles" alguno de los condicionantes. Por ejemplo, no es lo mismo anotarse un millón de euros si el City juega la Champions que apuntarse tres si Ferran gana el balón de oro.

16'5 millones en variables pendientes de cobro. / VCF

16'5 millones en variables pendientes de cobro. / VCF

Y lo mismo sucede con el beneficio neto de las operaciones de venta estimadas para la temporada 20/21. En el apartado "deterioro y resultado por enajenaciones", la SAD recoge una cifra levemente superior a los 41 millones de euros. Los números tampoco salen. Solo con las ventas de Ferran (23+12) y Rodrigo (30+10) -siempre según las cifras del club- el beneficio neto ya está por encima a los 48 millones.

41 millones de beneficio neto estimado. / VCF

41 millones de beneficio neto estimado. / VCF

En el informe de mañana les enumeramos, a modo de sugerencia, alguna de las preguntas que se pueden seguir haciendo a Meriton vía telemática para la junta del viernes. Dos de ellas están directamente relacionadas con estos dos párrafos.

Fran Guaita

Licenciado en periodismo por la Universidad Cardenal Herrera CEU. Trabaja en Radio Valencia desde 2013....